▲KB금융그룹.

KB금융지주가 대규모 ELS 손실보상으로 금융지주 순이익 2위로 밀린 가운데 2분기에는 반전을 꾀할 것이라는 전망이 힘을 얻고 있다. 경상 이익 체력은 최대 1조6000억원 수준의 견조한 흐름이 이어지고 있는데다, 다른 금융지주사에 비해 보험 등 비은행 계열사들의 체력이 탄탄한 만큼 일회성 요인이 제거되는 2분기에는 다시 순이익 1위를 되찾을 수 있다는 관측이다.

KB금융지주가 1분기 배당금을 늘리고, 자사주 매입·소각을 고려한 분기 균등배당을 실시하기로 한 것은 연간 기준으로 순이익이 정상 궤도에 오를 것이라는 자신감이 반영된 결과로 해석된다.

2일 금융권에 따르면 증권가에서는 KB금융지주가 올해 2분기 순이익 1조4542억원을 올릴 것으로 추정했다. 전년 대비 3% 줄어든 수치다. 연간 기준 순이익은 2023년 4조6319억원에서 올해 4조8524억원으로 4.8% 증가할 것으로 예상된다. 주가도 상승세다. KB금융 주가는 올해 초 5만3600원에서 4월 말 현재 7만5600원으로 41% 급등했다. 이러한 흐름이 이어진다면 사상 최초로 주가 8만원대 진입도 가능할 것으로 보인다.

시장에서는 KB금융지주의 1분기 실적 부진이 일회성 비용에 그칠 것이라는 기대감이 크다. KB금융은 1분기 홍콩H지수 연계 ELS 관련 고객 보상비용 8620억원을 충당부채로 인식하면서 1분기 순이익이 전년 대비 30.5% 감소한 1조491억원에 그쳤다. 4대 금융지주(신한, KB, 하나, 우리금융지주) 가운데 신한금융지주(1조3215억원)에 이어 2위다. 신한금융은 올해 1분기 ELS 관련 충당부채로 KB금융보다 적은 2740억원을 적립했다.

KB금융지주 입장에서는 국민은행의 1분기 실적 부진을 보험 등 비은행에서 상쇄한 점이 고무적이다. 국민은행은 올해 1분기 순이익 3895억원으로 전년 동기 대비 58% 넘게 급감했다. 그 사이 KB증권(1980억원), KB손해보험(2922억원) 순이익이 1년 전보다 각각 40.8%, 15.1% 증가하면서 그룹 내 비은행부문 비중이 자연스럽게 커졌다.

KB금융지주 수수료이익 비중을 보면 은행은 2023년 1분기 34.4%에서 올해 1분기 31%로 줄어든 반면 비은행부문은 65.6%에서 69%로 확대됐다.

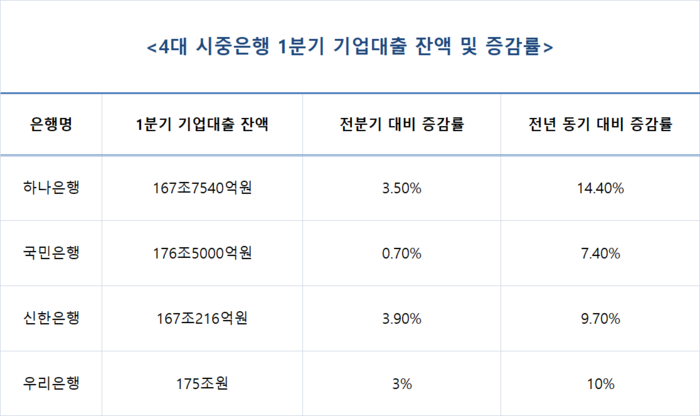

그러나 국민은행 자체로 보면 최근 은행권이 치열하게 경쟁을 벌이고 있는 기업금융에서 별다른 성과를 보여주지 못한 점이 아쉬움으로 남는다. 국민은행은 1분기 기업대출 잔액 176조5000억원으로 4대 은행 가운데 잔액 기준으로 1위를 지켰다. 우리은행은 175조원으로 국민은행을 바짝 쫓았고, 하나은행 167조7540억원, 신한은행 167조216억원 순이다. 국민은행의 기업대출 잔액은 전분기 대비 0.7% 증가하는데 그쳤다. 지난해 1분기(164조3000억원)와 비교하면 7.4% 증가한 수치로, 하나은행(14.4%), 우리은행(10%), 신한은행(9.7%)보다 증가 폭이 가장 적다.

▲4대 시중은행 1분기 기업대출 잔액 및 전분기, 전년 동기 대비 증감률. (자료=각사)

이를 두고 일각에서는 국민은행이 기업대출 양적 성장보다 질적 성장에 상대적으로 집중하고 있는 점을 고려해야 한다는 분석도 나온다. 실제 국민은행은 기업대출에 대해 건전성을 고려한 우량 자산 위주의 성장 기조를 유지하고 있다. 이러한 전략 덕에 국민은행 연체율은 지난해 3월부터 현재까지 0.2% 내외에서 등락을 거듭하고 있다. 이는 올해 2월 기준 국내은행의 원화대출 연체율(1개월 이상 원리금 연체 기준) 0.51%보다 낮다.

금융권 관계자는 “국민은행은 업종별, 차주별로 여신성장 전략을 다르게 가져가는 반면 타행들은 최근 들어 대출규모를 공격적으로 늘리고 있다"며 “미국의 금리인하에 대한 기대감이 약해지고 있고, 현장에서는 소상공인을 중심으로 이자 상환에 어려움을 겪고 있어 은행 입장에서는 리스크 관리에 무게를 둘 수밖에 없는 상황"이라고 말했다.

결국 ELS 관련 리스크가 해소되는 올해 2분기부터 KB금융의 은행, 비은행 간 균형 잡힌 포트폴리오도 두각을 드러낼 것으로 전망된다. 여기에 KB금융은 올해 1분기부터 분기 균등배당을 실시하고, 올해 분기별 3000억원, 연간 1조2000억원의 현금배당을 단행하겠다고 예고하면서 현금배당에 대한 가시성도 높아진 상황이다.

또 다른 관계자는 “일회성 요인이 제거되는 올해 2분기부터 금융지주사들의 이익 체력을 객관적으로 비교할 수 있을 것"이라며 “KB금융은 1분기 충당부채를 반영했음에도 연도별 총액 기준 분기 균등배당을 단행하기로 하면서 주가 부양에 대한 기대감도 커지는 것 같다"고 밝혔다.

![[EE칼럼]지역별 전기요금의 차등화는 재생에너지 자립도에 근거해야](http://www.ekn.kr/mnt/thum/202411/news-p.v1.20240327.7415137c06b3447fb5ed9a962071f204_T1.jpg)

![[신율의 정치 칼럼]민주당의 비명계, 그들의 운명은?](http://www.ekn.kr/mnt/thum/202411/news-p.v1.20240313.1f247e053b244b5ea6520e18fff3921e_T1.jpg)

![[데스크칼럼] 미국이 하차해도, 탄소중립 열차는 계속 간다](http://www.ekn.kr/mnt/thum/202411/news-p.v1.20241117.c9ea3739fddc4a9688a8e492dbc30ea9_T1.jpg)

![[기자의 눈] 기후악당된 한국…플라스틱 협약에서 꼬리표 떼야](http://www.ekn.kr/mnt/thum/202411/news-p.v1.20241119.68920b7eec54498893b195cdfca71579_T1.jpg)