▲.

정부의 저PBR(주가순자산비율) 기업에 대한 밸류업 프로그램 도입 기대감으로 국내 증시가 상승중인 가운데 빚투 규모도 증가세다. 특히 투자자들은 코스닥150선물인버스 상장지수펀드(ETF)를 집중적으로 빚 내 사들이고 있어 관심이 쏠린다. 전문가들은 코스닥 시장의 경우 이차전지 대장주들 비중이 높은 반면, 시장전망이 불투명해 하락에 베팅중인 것으로 보고 있다.

20일 금융투자협회에 따르면 지난 16일 기준 신용융자 잔고액은 17조9490억원으로 집계됐다. 이는 지난 1월 23일(17조960억원)이후 가장 높은 수준으로 저PBR종목에 대한 밸류업 기대감에 국내 증시가 상승세를 나타내면서 투자자들이 레버리지 투자에 나선 것으로 풀이된다.

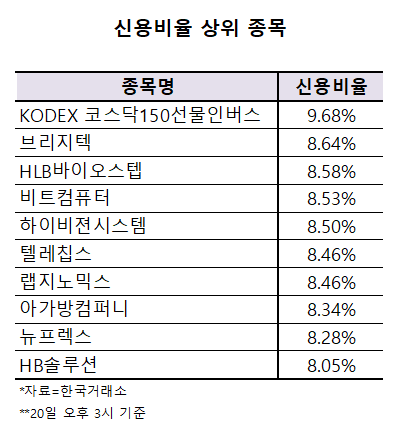

문제는 투자자들이 초고위험상품인 인버스 ETF상품이 1위를 차지하고 있다는 점이다. 한국거래소에 따르면 이날 오후 2시 기준 'KODEX코스닥150선물인버스' ETF의 신용 비율은 9.68%로 국내증시(유가증권+코스닥)에서 가장 큰 것으로 나타났다.

특히 2월 들어 지난 19일까지 개인은 97억원을 순매수했다. 특히 지난 8일과 13일 각각 235억원, 278억원을 순매수 했는데 당시 코스닥 시장에서 개인들은 1123억원, 801억원을 순매도한 상황이었다. 개인 투자자들이 매도포지션을 잡은 상태에서 인버스 ETF를 집중적으로 사들인 거다. 같은 기간 외국인은 78억원을 순매수 했다. 반면 기관은 183억원을 순매도 했다.

KODEX코스닥150인버스는 일일수익률의 -1배수를 추적한다. 즉 주가가 빠져야 이익을 거두는 상품이다. 개인들이 해당 인버스 상품을 사들이는 이유는 이차전지 관련주들의 하락이 예상되기 때문이다.

한 증권업계 관계자는 “코스닥 상위 종목에 이차전지 대장주들이 포진한 상태에서 전기차 산업에 대한 부정적인 분위기가 흐르면서 하락에 베팅하는 분위기가 연출된 것 같다"며 “최근 미국 바이든 정부가 전기차 업황에 비우호적인 정책을 낼 것이란 소식이 전해지는 만큼 시장 은 다소 부정적인 흐름을 나타낼 수 있다"고 말했다.

실제 미국 뉴욕타임스(NYT)는 지난 17일(현지 시각) 바이든 행정부가 기후 변화에 대처하기 위한 전략 중 하나인 배기가스 배출 제한을 완화할 계획이라고 보도했다. 이는 대선을 앞둔 시점에 자동차 생산직 노동자들의 표심을 의식한 행보라는 분석이다.

코스닥 시장의 하락을 이끌만한 요소는 또 있다. 트럼프 대통령의 당선 가능성이다. 조동희 대외경제정책연구원 연구원은 “차기 미국 대선에서 트럼프 전 대통령이 당선될 경우 그동안의 전기차 및 배터리 관련 정책에 큰 변화가 발생할 수 있다"며 “미국에 투자를 진행 중이거나 계획 중인 한국기업들과 한국정부는 의사결정 시 이러한 중대한 정치적 요인을 주요 변수로 고려해야 할 것"이라고 우려하기도 했다.

한병화 유진투자증권 연구원은 전날 한국 배터리 셀 제조업체를 제외한 시가총액 상위 업체들은 기업 가치 버블이 심각한 상태라고 지적했다. 그는 “국내 셀 제외 전기차 배터리 시총 상위 업체들은 기업가치가 버블의 영역에서 움직이고 있는 상태"라며 “미국도 전기차 전환 속도를 늦출 가능성 높아져서 고평가된 업체들의 주가 하락 리스크는 여전히 높다"고 지적했다.

![[EE칼럼] 트럼프 2.0 시대의 에너지 정책](http://www.ekn.kr/mnt/thum/202411/news-p.v1.20240521.f1bf8f8df03d4765a3c300c81692086d_T1.jpg)

![[이슈&인사이트] 입체 도로와 도시 활성화](http://www.ekn.kr/mnt/thum/202411/news-a.v1.20240714.d17c74441bec414c822d5a1544300f88_T1.jpg)

![[데스크 칼럼] 코너몰린 경제, 플랜B는 어디있나](http://www.ekn.kr/mnt/thum/202411/news-p.v1.20241124.6f17442c68c2455fa7260206c500c295_T1.jpg)

![[기자의 눈] 보험사에 “우 범하지 말라”는 정부, 업계혼란 가중하는 우 범하나](http://www.ekn.kr/mnt/thum/202411/news-p.v1.20241125.73ed57a7f24a4411b0cb2d3becbf8fef_T1.jpg)