▲파인텍 CI

디스플레이 제조업체 파인텍이 주주와의 약속을 지켰다. 올 3분기 누적 580억대 매출, 영업익·순익이 흑자로 돌아서며 실적 회복에 성공했다. 연초 강원일 대표이사가 약속한 '연간 매출 800억원' 목표까지 순조로운 행보다. 다만 주가에 실적이 반영되지 못해 아직 동전주에 머무른 점은 향후 개선해야 할 숙제로 보인다.

12일 금융감독원 전자공시시스템에 따르면 최근 파인텍이 3분기 사업보고서를 공시했다. 파인텍은 3분기 연결 기준 누적 매출 584억원, 영업이익 28억원, 순이익 27억원을 거뒀다. 작년 한 해 연간 매출 448억원, 영업손실 42억원, 순손실 72억원을 기록한 것에 비해 상당한 개선세다.

앞서 올 4월 강원일 파인텍 대표이사는 에너지경제신문과의 인터뷰에서 “올해는 800억원대 매출을 회복할 것으로 보인다"며 주주들에 실적 개선을 약속한 바 있다. 그 말대로 파인텍이 4분기에 3분기 매출(261억원) 수준만 올릴 수 있다면 충분히 목표 달성이 가능한 범위다.

실적 개선의 1등 공신은 장비 사업 부문이다. 파인텍의 디스플레이 부품 사업부의 매출 비중은 작년 62.9%에서 올해 28.6%로 급격히 줄어든 반면, 장비사업부 매출은 166억원에서 417억원으로 급증했다. 작년 경쟁사에 뺏겼던 고객사의 디스플레이 제조 장비 수주분을 올해 상당 부분 회복한 데 따른 영향이다. 올해만 해도 삼성디스플레이 베트남과 3건의 공급계약(총액 270억원)을 새로 체결하기도 했다.

이차전지 제조 장비 매출도 큰 성장을 이뤘다. 2022년 매출 68억원, 2023년 44억원에 불과했으나 올 3분기 말 기준으로는 143억원까지 성장했다. 현재 이차전지 업계가 전반적으로 성장이 더딘 상황이지만 고객사로부터 수주는 문제없이 이뤄지는 모습이다.

재무건전성에서도 큰 문제는 보이지 않는다. 3분기 말 누적 이자비용은 13억원으로 영업이익에 비해 다소 부담스럽지만, 작년 동기(16억원) 대비 소폭 줄어들었다. 부채비율은 164%, 단기차입금 의존도는 17.75%로 아직 안정권에 있다. 유동비율은 약 125%로 작년 말(110%) 대비 개선됐다.

단 아직 동전주에 머무른 주가는 개선해야 할 숙제로 보인다. 작년 1000원을 상회했던 파인텍의 주가는 이후 내리막길을 타 올해 9월 9일 장중 720원으로 신저가를 기록했다. 호실적이 발표된 현재도 주가는 700원대에 머물러 좀처럼 반등할 기미를 보이지 않고 있다.

회사 규모 대비 지나치게 많이 발행된 주식이 문제로 보인다. 파인텍은 지난 2011년부터 6회의 유상증자, 10회의 신주인수권부사채(BW), 16회의 전환사채(CB) 발행 등 적극적인 자금조달을 실시해 왔다. 이에 각종 신주인수권·전환권 등 행사를 통해 새로운 주식이 다량 발행되며 오랜 기간 주가 희석을 거쳐왔다.

이에 지배구조에도 악영향이 미쳐 현 최대 주주인 강원일 대표의 소유 지분은 총 7.04%에 지나지 않는다. 향후 적대적 M&A의 희생양이 될 수도 있는 사안이다.

파인텍 내부적으로도 주가 부양 방안을 고심 중이지만 마땅한 방법이 없다. 가장 좋은 것은 자사주 매입·소각이나 사내 유보금이 얼마 없어 적극적인 주가 부양책을 펴기 어렵다. 오랜 실적 부진으로 현재 파인텍에 누적된 결손금은 총 641억원에 달한다.

파인텍 측 한 임원은 “상당한 실적 회복이 이뤄졌으나 주가에 반영되지 못한 점이 아쉽다"며 “회사도 주가 부진 문제를 인지하고 있어 내부적으로 해결 방안을 논의하고 있다"고 밝혔다.

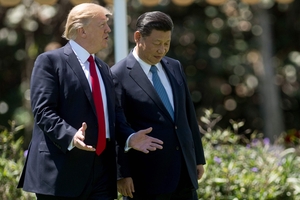

![[속보] 중국, 12일부터 미국산 수입품 관세 84%→125%로 상향](http://www.ekn.kr/mnt/thum/202504/rcv.YNA.20250411.PAF20250411028601009_T1.jpg)

![[이슈분석] 미국 LNG 구매, 득일까 실일까](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250411.e8d23f5a837b49b58f8440ab032856b6_T1.png)

![[EE칼럼] 우리나라에는 아직 고준위 방사성폐기물이 없다.](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240314.f6bc593d4e0842c5b583151fd712dabc_T1.jpg)

![[이슈&인사이트] 이상한 나라, 이해할 수 없는 국민](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240403.45d0ebeced6b454988fe9534a1c67d72_T1.jpg)

![[데스크 칼럼] 일곱 번째 거부권…기업의 봉건제 언제까지](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240626.bb12dbd583554cbfa6749dcd71fbf610_T1.jpg)

![[기자의 눈] AI 가전의 시대, 소비자 마음은 어디에 있나](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250410.0aab2094d1f24563a7f8cde5015d899a_T1.jpg)