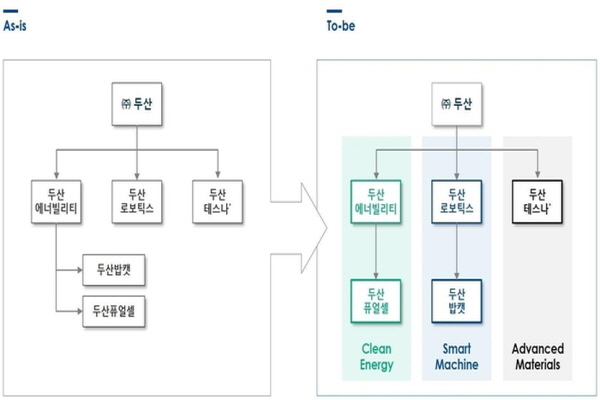

▲두산그룹 사업구조 재편 방향

두산그룹이 두산밥캣과 두산로보틱스 합병을 골자로 하는 사업구조 재편안을 발표했다. 업종 구분 없이 혼재된 사업들을 클러스터화해 시너지를 창출하겠다는 목적이다.

21일 업계에 따르면 양사 합병은 두산밥캣이 두산에너빌리티에서 두산로보틱스 산하로 이동하는 인적분할합병과 두산로보틱스가 두산밥캣 주식을 100% 보유하고 두산밥캣을 상장폐지하는 포괄적주식교환 방식으로 이뤄진다.

두산로보틱스와 두산밥캣의 합병비율은 1대 0.63으로 산정됐다. 두산밥캣 주식 100주 보유시 두산로보틱스 주식 63주를 받게 된다는 뜻이다. 현재 두산밥캣을 자회사로 두고 있는 두산에너빌리티 주식을 100주 갖고 있다면 존속법인 75주와 두산로보틱스 주식 3주를 받게 된다.

사측이 제시한 매수 가격은 두산에너빌리티 2만890원, 두산밥캣 5만459원, 두산로보틱스 8만472원으로 알려졌다. 분할합병기일은 오는 10월29일, 신주상장예정일은 11월25일이다.

그러나 합병 비율에 대한 논란이 뜨겁다. 합병안 발표 이전에도 최근 들어 연간 1조원이 넘는 영업이익을 내는 두산밥캣 보다 지난해까지 적자였던 두산로보틱스의 주가가 높았던 탓이다.

두산그룹 대주주에게 유리한 방향 아니냐는 비판도 나오고 있다. 합병 후 ㈜두산의 두산로보틱스 지분율이 68.2%에서 42.3%로 줄지만, 두산밥캣에 대한 ㈜두산의 실질 지배력이 약 14%에서 42%로 높아지면서 배당이 늘어난다는 이유다.

두산그룹 안팎의 시선은 9월25일 열릴 두산에너빌리티 주주총회로 쏠리고 있다. 우선 주총 자체가 부결될 수 있다. 두산과 특수관계인이 보유한 두산에너빌리티 지분율이 30.67% 가량인 데 반해 국민연금과 소액주주의 지분이 2배 가량 많은 상황이기 때문이다.

주식매수청구권이 예상 보다 커지는 경우에도 합병이 무산될 수 있다. 두산밥캣의 경우 1조5000억원, 두산로보틱스와 두산에너빌리티는 각각 5000억원·6000억원 수준이다.

두산로보틱스가 이번 합병의 최대 수혜자로 언급되는 것도 이같은 맥락으로 풀이된다. 두산밥캣의 현금성자산과 현금창출력을 토대로 인수합병(M&A) 역량을 확충하고 북미 등 두산밥캣의 딜러망도 활용할 수 있다는 논리다. 실제로 두산그룹의 사업재편안이 나온 뒤 두산로보틱스의 주가는 23.9% 상승했다.

두산밥캣의 경우 두산밥캣도 로봇산업 진출로 신성장동력을 강화한다는 구상이다. 전략적 핵심부품 내재화로 원가·품질도 개선할 수 있다. 제품군을 로봇화하는 등 기존 제품의 기술혁신도 가속화한다는 방침이다.

다만 주주들은 지난해까지 적자를 벗어나지 못한 회사로 편입되는 것에 반대할 경우 이번 합병에 반대할 수 있다.

특히 두산에너빌리티 주주들은 실적 감소·주가 하락·향후 성장성 둔화 등의 우려를 표하고 있다. 두산그룹이 차입금 부담 완화와 원전을 비롯한 '본업'에 집중해 성장성을 끌어올릴 수 있다고 강조하는 것도 주주들의 반발을 의식한 것으로 보인다.

업계 관계자는 “정치권에서 상법 개정에 대한 목소리가 커지는 것은 일명 '코리아 디스카운트'를 막고 소액주주의 피해를 막기 위한 취지도 있다"며 “6% 이상의 지분을 들고 있는 국민연금 등 두산에너빌리티 주주들의 행보가 주목된다"고 말했다.

![[주간 신차] GLE 350부터 아반떼·에스컬레이드까지…SUV·세단 전방위 출격](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250418.d1b194db16e042cc82d82bff0fb40fce_T1.jpg)

![[EE칼럼] 트럼프의 화석연료 회귀와 한국의 선택](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240401.903d4dceea7f4101b87348a1dda435ac_T1.jpg)

![[신율의 정치 내시경] 개헌의 그림자, 권력의 계산](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240313.1f247e053b244b5ea6520e18fff3921e_T1.jpg)

![[데스크칼럼] 한덕수 대행체제의 ‘모순’](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250413.5a8a72bf4b904d66836447e4c1f5717b_T1.jpg)

![[기자의 눈] 상지건설 광풍이 보여준 대선 테마주의 민낯](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250416.670e5588acae4d39890868e17249d1b4_T1.jpg)