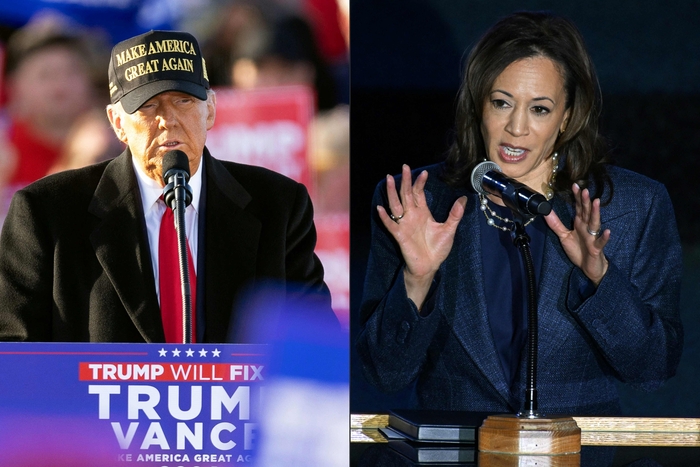

▲도널드 트럼프 전 대통령(왼쪽), 카멀라 해리스 부통령(사진=AFP/연합)

미국 백악관의 새 주인을 결정하는 대통령 선거가 5일(현지시간) 치러지는 가운데 글로벌 금융시장은 개표 과정에서 나오는 여파에 촉각을 기울이고 있다. 올해 미국 대선은 막판까지 양당 후보가 초박빙 대결 양상을 보이고 있어서다. 미 월가를 비롯한 전 세계 시장에선 결과에 따라 크게 흔들릴 수 있는 시장에 대비해 만반의 태세를 갖추고 있다.

그동안 시장에서는 공화당 후보인 도널드 트럼프 전 대통령의 당선 가능성을 전제로 움직이는 '트럼프 트레이드'를 늘려왔다.

유로화, 엔화 등 6개 주요 통화 대비 달러 가치를 나타내는 달러인덱스는 지난달 3.2% 올라 2022년 4월 이후 월간 기준 최대 상승률을 기록했다. 트럼프 전 대통령이 공약한 관세정책이 현실화될 경우 인플레이션을 다시 부추길 수 있어 미국 기준금리 인하 속도가 느려질 수 있다는 해석이다.

관세 정책으로 중국, 유럽, 멕시코 등 무역 상대국들의 통화가치 또한 크게 흔들리고 있는 것으로 나타났다. 블룸버그통신에 따르면 달러/위안화 환율의 주간 변동성은 지난주 사상 최대 수준을 기록했고 유로화와 멕시코 페소화 환율 또한 2020년 이후 가장 큰 변동성을 보인 것으로 나타났다.

10년물 미 국채수익률이 4.3% 위로 올라선 것도 트럼프 전 대통령의 당선 기대감을 반영하고 있다. 트럼프 전 대통령의 감세 공약은 재정 지출 확대로 이어질 수 있어 시장금리를 올리는 재료로 통한다. 여기에 상·하원 선거까지 공화당이 모두 승리하는 '레드 스윕'이 나타날 경우 국채금리는 추가로 더 오를 수 있다.

블룸버그 인텔리전스의 탄비르 산드후 최고 글로벌 파생 전략가는 “대선 변동성 프리미엄은 장기채 중심으로 가장 두드러진다"며 “스윕에 따른 재정 지출 확대 우려를 반영하는 것으로 보인다"고 말했다.

그러나 민주당 후보인 카멀라 해리스 부통령이 당선될 가능성도 배제할 수 없는 상황이다. 이럴 경우 트럼프 트레이드는 빠른 속도로 힘을 잃어 달러화는 약세를 보이고 국채금리는 급락할 수 있다.

다만 현재 대선 판세는 한 치도 내다볼 수 없을 정도로 박빙이다. 여론조사 결과를 보면 여전히 결과를 예측할 수 없는 혼전 상황이다. 주말을 거치면서 트럼프가 우위에 있다는 전망도 약해졌다.

세계 투자자들은 방향을 확실하게 잡지 않으면서 개표 과정에 촉각을 기울일 예정이다. 싱가포르 소재 블루 엣지 어드바이저의 캘빈 여 포트폴리오 매니저는 “11월 5일은 마치 지뢰밭에서 눈을 가린 진흙 레슬링이 될 것"이라며 “선거가 너무 박빙이고 개표 결과에 따라 달라지기 때문에 트레이딩이 매우 어렵다"고 말했다.

글로벌 투자은행 JP모건체이스는 변동성에 대응하기 위해 선거 당일날 유럽과 아시아 직원들의 업무량을 늘리며 골드만삭스 등 금융 업계에서는 밤을 샐 예정이다. 미슐러 파이낸셜 그룹의 글렌 카펠로 대표는 “우린 선거 당일날 회사에서 밤을 새본 적이 없었지만 필요하다면 그렇게 할 것"이라며 “많은 일들이 일어날 것으로 보인다"고 말했다.

금융시장에게 있어서 최악의 경우는 확실한 승자가 결정되는 시간이 예상보다 오래 걸릴 가능성이다. 앞서 2012년 대선 때는 미국 동부 시간 기준으로 선거 당일 밤 11시 이후, 2016년에는 선거 다음 날 새벽에 당선인 확정 보도가 나왔지만 2020년 대선 때는 나흘 뒤인 11월 7일 오전에야 승리 선언이 가능했다.

이를 두고 블룸버그는 “승자 선언에 시간이 오래 걸릴수록 트레이더들은 시장을 주도하는 요인을 가늠하기 더 어렵다"며 “특히 이번엔 선거일 이틀 뒤 연방준비제도가 기준금리를 결정한다"고 전했다.

![[주간 신차] GLE 350부터 아반떼·에스컬레이드까지…SUV·세단 전방위 출격](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250418.d1b194db16e042cc82d82bff0fb40fce_T1.jpg)

![[에너지 연구기관 소식] 차세대 ESS 수계아연전지로 내구성 높여](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250418.ec40342131b8401085f85367f8dfa9f7_T1.png)

![[EE칼럼] 트럼프의 화석연료 회귀와 한국의 선택](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240401.903d4dceea7f4101b87348a1dda435ac_T1.jpg)

![[신율의 정치 내시경] 개헌의 그림자, 권력의 계산](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240313.1f247e053b244b5ea6520e18fff3921e_T1.jpg)

![[데스크칼럼] 한덕수 대행체제의 ‘모순’](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250413.5a8a72bf4b904d66836447e4c1f5717b_T1.jpg)

![[기자의 눈] 상지건설 광풍이 보여준 대선 테마주의 민낯](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250416.670e5588acae4d39890868e17249d1b4_T1.jpg)