▲서울의 한 영업점.

부실채권(고정이하여신)이 늘어나자 은행권이 부실채권 정리에 속도를 내고 있다. 지난해 은행권 부실채권 규모는 4년 반만에 최대치를, 부실채권비율은 3년 반만에 최고치를 기록했다.

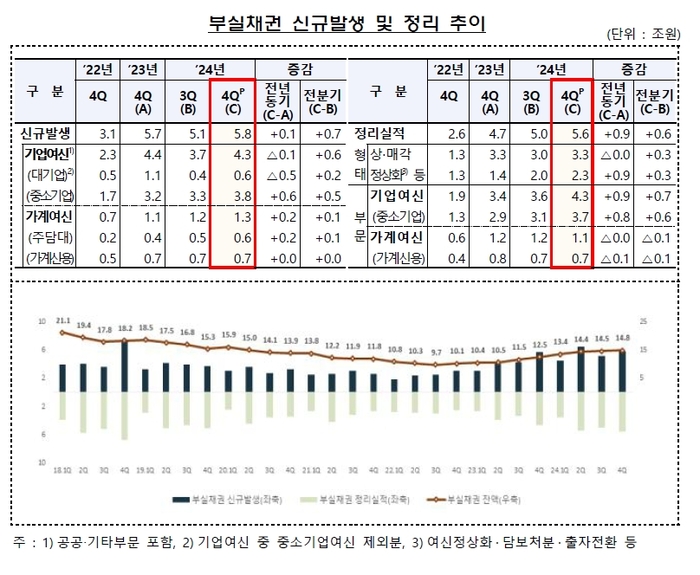

25일 금융감독원에 따르면 지난해 말 기준 국내은행의 부실채권은 14조8000억원으로 집계됐다. 이는 2020년 6월 말(15조원) 이후 가장 많은 규모다. 전년 동기 대비 2조3000억원, 전분기 대비 3000억원 각각 증가했다.

세부적으로 보면 기업여신(대출) 부실채권은 11조7000억원으로 전년보다 1조7000억원 증가했다. 전분기와는 같은 수준이었다. 가계여신 부실채권은 2조8000억원으로 전년 대비 5000억원, 전분기 대비 2000억원 늘었다. 여기에 신용카드 부실채권(3000억원)이 전년, 전분기 대비 1000억원 각각 증가했다.

지난해 신규 부실채권이 많이 발생하며 부실채권 규모가 커졌다. 지난해 한 해 동안 발생한 부실채권 규모는 21조8000억원이다. 2023년 신규 부실채권이 17조원 발생한 것에 비해 4조8000억원 더 늘었다.

부실채권비율은 0.53%로 전년 동기 대비 0.06%p 높아졌다. 2021년 6월 말(0.54%) 이후 최고치다.

부문별로 보면 기업여신 부실채권비율은 0.65%로 전년 동기 대비 0.06%p 상승했다. 대기업 여신의 부실채권비율은 줄었지만 중소기업 여신(0.78%), 중소법인(0.97%), 개인사업자 여신(0.51%)이 모두 전년 대비 0.14%p, 0.12%p, 0.17%p 상승했다. 가계여신 부실채권비율(0.29%)은 전년 대비 0.04%p 높아졌다. 주택담보대출(0.2%)은 0.04%p 늘었고, 기타 신용대출(0.56%)도 0.09%p 상승했다.

은행별로 봐도 마찬가지다. 지난해 시중은행의 고정이하여신은 4조7000억원으로 전년보다 1조원 더 늘었다. 고정이하여신 비율은 0.3%로 전년 대비 0.04%p 더 확대됐다. 주요 은행별로 보면 KB국민은행 1조3000억원, 신한은행 9000억원, 하나은행 1조원으로 나타났다. 전년 말 대비 모두 1000억원씩 늘었다. 우리은행의 고정이하여신 금액은 8000억원으로 전년 대비 2000억원 증가했다. 지방은행의 고정이하여신 금액은 약 1조원으로 전년과 비슷한 수준이었는데, 고정이하여신 비율은 0.64%로 전년 대비 0.11%p나 높아졌다.

▲부실채권 신규 발생·정리 추이. (자료=금융감독원)

부실채권 규모가 커지면서 은행들은 부실채권 정리에 속도를 내고 있다. 지난해 은행권이 정리한 부실채권 규모는 19조5000억원이다. 전년(14조6000억원) 대비 4조9000억원 더 증가했다. 분기별 정리 속도도 빨라졌다. 지난해 1분기에는 3조5000억원, 2분기 5조4000억원, 3분기 5조원, 4분기 5조6000억원으로 나타났다. 특히 지난해는 기업여신 부문에서 14조4000억원의 부실채권이 정리됐다. 가계여신에서 정리된 규모는 4조5000억원이다. 정리형태별로 보면 상·매각에 11조8000억원, 여신 정상화·담보처분·출자전환 등 정상화 과정을 통해 7조7000억원이 정리됐다.

은행권이 부실채권 정리 규모를 늘리고 있지만 신규 발생되는 부실채권이 더 늘어나면서 리스크 관리가 중요해지고 있다. 금감원 관계자는 “부실채권비율은 코로나19에 따른 세계적인 저금리 현상으로 2022년 9월 최저점(0.38%)을 기록한 후 상승하고 있으나 코로나19 이전인 2019년 말(0.77%)에 비해서는 크게 낮은 수준"이라고 했다.

그러면서도 “고금리, 고물가 등 대내외 불안 요인이 여전히 상존하고 있다"며 “취약차주 등에 대한 채무조정 활성화를 유도하고 부실채권 상매각 등 은행권이 자산건전성 관리를 강화하도록 지도하는 한편, 잠재리스크 현실화에 따른 신용손실 확대 가능성에 대비해 충분한 손실흡수능력을 유지할 수 있도록 유도하겠다"고 말했다.

![[금융 풍향계] 새마을금고중앙회, 국회·행안부와 발전 방안 모색 토론회 外](http://www.ekn.kr/mnt/thum/202512/news-p.v1.20251224.14f1413b7b854da2a741a1686a7289fd_T1.jpg)

![[가스 소식] 가스안전공사, 삼천리 SL&C, 가스공사, 경남에너지, 가스기술공사](http://www.ekn.kr/mnt/thum/202512/news-p.v1.20251224.5fa6ffb5d25e44b99e11b759a989498e_T1.jpg)

![[EE칼럼] 대통령의 근본적인 질문에 답변하지 못한 기후부](http://www.ekn.kr/mnt/thum/202512/news-a.v1.20251222.88272328e22b4f0b9029ff470d079b13_T1.jpg)

![[EE칼럼] 에너지 해결과제들의 구조 변화](http://www.ekn.kr/mnt/thum/202512/news-p.v1.20240409.2085f7584f5843f6bd4585a665a8aeec_T1.jpg)

![[김병헌의 체인지] 대통령, 반도체 앞에서 원칙을 묻다](http://www.ekn.kr/mnt/thum/202512/news-p.v1.20240625.3530431822ff48bda2856b497695650a_T1.jpg)

![[이슈&인사이트] 정보 보안에 대한 발상 전환](http://www.ekn.kr/mnt/thum/202512/news-a.v1.20240716.800c606b01cc4081991c4bcb4f79f12b_T1.jpg)

![[데스크 칼럼]쿠팡에게는 공정한가](http://www.ekn.kr/mnt/thum/202512/news-p.v1.20251109.63f000256af340e6bf01364139d9435a_T1.jpg)

![[기자의 눈] “왜 접냐” 비웃음은 틀렸다…삼성 트라이폴드가 증명한 ‘도전의 값어치’](http://www.ekn.kr/mnt/thum/202512/news-p.v1.20251223.0aef476b35944bbabf0baa2cb944dff2_T1.jpg)