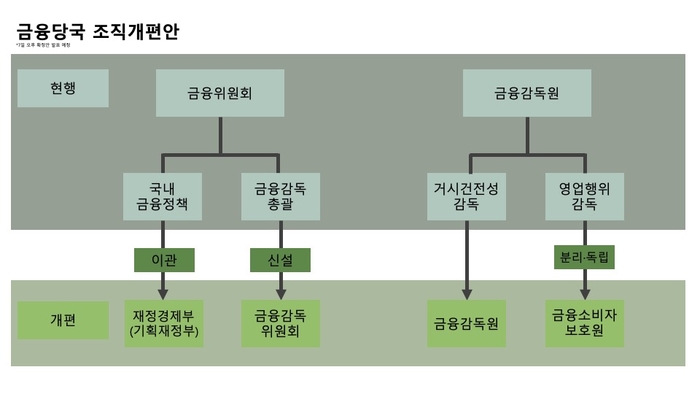

정부와 여당이 금융위원회와 금융감독원으로 나뉘어 있던 금융정책·감독 기능을 재정경제부·금융감독위원회·금융감독원·금융소비자원으로 재편하는 조직 개편안을 7일 발표한다. 금융정책과 감독을 분리해 견제 장치를 강화하고, 소비자 보호 기능을 독립시키겠다는 취지다. 금융투자업계는 “관치 리스크만 커질 것"이라는 우려와 “시장 예측 가능성이 높아질 것"이라는 기대가 교차하고 있다.

재경부·금감위·금감원·금소원…4개로 쪼갠다

▲금융당국 조직개편안

7일 금융투자업계에 따르면, 정부와 여당은 이번 개편안에서 금융위원회가 가진 금융정책 권한을 기획재정부로 이관해 '재정경제부'를 신설하고, 금융위원회는 금융감독위원회로 이름을 바꾸고 금융감독 총괄 역할을 맡는다. 금융감독원은 건전성 감독 역할을 맡고, 영업 행위에 대한 감독 기능은 분리·독립되는 금융소비자보호원이 담당하는 구조다.

정부와 여당은 7일 열리는 고위당정협의회에서 이 같은 내용을 담은 정부조직 개편안을 확정할 방침이다. 당정은 이달 25일 국회 본회의에서 이를 처리하는 것을 목표로 하고 있다.

정책과 감독 기능 분리 '긍정적'…컨트롤 타워 없으면 혼선 '우려'

▲금융위원회, 금융감독원.

금융당국 조직개편을 두고 금융투자업계는 기대와 우려가 교차하고 있다. 업계는 가장 먼저 금융정책과 감독의 역할이 분리되는 효과에 주목했다. A증권사 관계자는 “정책과 감독 권한이 분리되면서 정책과 감독의 역할이 명확해져 시장의 예측 가능성과 규제 일관성이 높아질 수 있다"고 평가했다. 다만 그는 “금융 전문성이 부족한 기재부가 정책을 주도할 경우 자본시장 특수성이 반영되지 못할 우려가 있다"며 “감독기관이 감독에만 치중할 경우 과거처럼 규제 강도가 지나치게 높아지는 사례를 경계해야 한다"고 덧붙였다.

B증권사 관계자는 “정책과 감독 분리가 전문성 강화로 이어질 수 있겠지만 정책은 기재부, 감독은 금융감독위원회가 맡으면 결국 위에서 보는 눈이 하나 더 늘어난 셈이라 업계 부담이 커질 수 있다"고 지적했다.

자산운용사들은 상대적으로 차분한 반응을 보였다. C자산운용사 관계자는 “자산운용업은 당국의 조직 변화에 크게 영향을 받는 업종은 아니다"며 “과거 커버드콜 상품 명칭 변경이나 펀드 핵심투자설명서 도입처럼 감독 당국의 개별 지시에 따라 상품 운용 방식이 조금씩 바뀌어온 정도였다"고 설명했다. 그는 “이번 개편안이 운용업계에 구체적으로 어떤 영향을 미칠지 예단하기 어렵다"고 했다.

D자산운용사는 “정책과 감독을 분리해 시장과 괴리를 줄이고 국제 경쟁력을 강화하려면 금융위와 금감원 통합은 바람직하다"면서도 “금소원과 금감원의 검사 기능이 이원화하면 조직 간 경쟁으로 혁신성이 저하할 수 있어 R&R(역할과 책임) 정리가 필수적"이라고 강조했다. 또한 “금소원 강화가 자칫 소비자의 선택권 제약으로 이어질 수 있다"는 우려도 덧붙였다.

학계에서는 이번 개편안이 금융사 입장에서는 큰 변화를 주지 못할 것이라는 견해도 나왔다. 익명을 요청한 한 교수는 “금융위와 금감원에서 각각 통제받던 것을 이제는 금감위·금감원·금소원에서 받는 구조일 뿐"이라며 “사실상 결과는 같다고 본다"고 말했다. 그는 “결국 중요한 것은 컨트롤타워인데, 대통령실 등 상위 기관이 균형 잡힌 조정 기능을 할 수 있느냐가 핵심"이라고 짚었다.

또 다른 자본시장업계 관계자는 “금융권 시어머니 4명(재정경제부, 금융감독위원회, 금융감독원, 금융소비자보호원)이 생긴다는 것에 대해 본게임은 아직 시작하지 않았다"면서도 “문제 해결사가 많아졌다는 점에서 장점이 될 수도 있지만, 동시에 기관 간 책임 회피 가능성도 커진다"고 말했다. 이어 “기관 수장이 따로 존재하는 만큼 컨트롤 타워 기능이 제대로 작동하지 않으면 정책 집행과 감독 과정에서 혼선이 불가피하다"고 했다.

![[EE칼럼] 미국 철강산업 귀환과 신뢰성 위기](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20250702.05b45b3b37754bef91670415ae38a4b8_T1.jpg)

![[EE칼럼] 동계올림픽의 불편한 진실](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20240520.349b4b88641c421195241a2980f25719_T1.jpg)

![[이슈&인사이트] 알래스카 LNG 프로젝트가 한국에 불리한 것만은 아니다](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20240221.166ac4b44a724afab2f5283cb23ded27_T1.jpg)

![[데스크 칼럼] 금융감독, 다시 원칙의 문제](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260208.2c5e7dfcbc68439ebd259a53d65b8d9a_T1.jpeg)

![[기자의 눈] 공항공사 사장자리는 ‘낙하산’ 착륙지점 아니다](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260210.688ab1f2036b4b8882a03c2669ad53cb_T1.png)