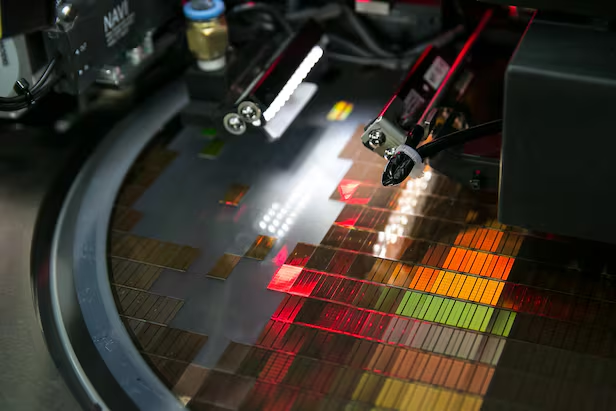

▲SK하이닉스 반도체 공장에서 웨이퍼가 생산되는 모습. 사진=SK하이닉스 제공

글로벌 반도체 시장이 근본적인 변화를 맞이하고 있다. 중국의 레거시(구식) 반도체 시장 잠식과 AI 반도체 수요 급증이 동시에 발생하면서, 글로벌 반도체 기업들의 생존 전략이 완전히 재편 중이다.

반도체 산업 구조와 지정학적 질서를 동시에 재구성하는 역사적 변곡점을 맞아 국내 반도체 업체들은 레거시 반도체 시장에서 일보 후퇴하는 전략을 채택하고 있다.

레거시 장악 중인 중국…압도적인 '전력'

5일 SK하이닉스와 삼성전자에 따르면 각사는 최근 실적발표 컨퍼런스 콜에서 레거시 반도체 생산 감축을 공식화했다. SK하이닉스는 DDR4 생산 비중을 2분기 40%에서 4분기 20%까지 축소하기로 했으며, 중국 우시 공장의 생산라인을 10나노 3세대에서 4세대 D램으로 전환하고 있다. 삼성전자도 화성사업장을 중심으로 레거시 제품 생산량을 조정하고 있으며, 관련 인력을 평택 P3 등 첨단 공정으로 재배치하고 있다.

이유는 중국 반도체 기업들의 공세 때문이다.

중국 반도체업계의 1분기 레거시 반도체 생산량은 전년 대비 40% 증가했으며, 3월 단일 월 기준 362억개를 생산해 사상 최대치를 기록했다.

2023년 말 기준 31%였던 글로벌 시장 점유율은 2027년까지 39%로 확대될 전망이다.

중국의 반도체 기업 SMIC는 28nm 공정에서 월 16만장에서 54만장으로 생산능력을 확대할 계획이며, 화홍반도체도 월 8만3000장 규모의 12인치 공장 건설을 추진 중이다.

중국 정부는 지난 10년간 반도체 업계에 약 1500억 달러의 보조금을 투입해 생산량을 늘려왔다. 현재 중국에서는 44개의 웨이퍼 팹이 운영 중이며, 22개가 추가로 건설되고 있다. 2024년 말까지 32개의 웨이퍼 팹이 28nm 이상 성숙 공정 생산능력을 확대할 예정이다.

이는 미국의 제재가 역설적으로 만들어낸 결과다. 첨단 공정에 대한 제재로 28nm 이상 성숙 공정에만 집중할 수밖에 없는 상황에서, 중국은 이를 오히려 기회로 활용했다.

중국의 공격적인 시장 확대로 DDR3 가격은 2024년 상반기 50~100% 상승이 예상되며, DDR4는 1분기 27달러에서 2분기 29.7달러로 상승했다. 업계에서는 2024년 레거시 DRAM 수급 불균형이 23%에 달할 것으로 전망하고 있다.

▲미국과 중국의 패권 전쟁은 반도체 분야로까지 확장돼 현재 진행형이다. 사진=연합뉴스

대안은 'HBM'…SK하이닉스 독주·삼성 추격

이에 대한 국내 반도체 업계의 대안은 선택과 집중이다.

SK하이닉스는 레거시 제품의 과감한 구조조정을 진행 중이다. DDR4 생산 비중을 2분기 40%에서 4분기 20%까지 축소하기로 결정했으며, 중국 우시 공장의 생산라인을 10나노 4세대(1a) D램으로 전환하고 있다.

대신 택한 것은 HBM(고대역폭 메모리)이다.

현재 HBM 시장 점유율 52.5%를 확보한 SK하이닉스는 2025년까지의 물량을 장기계약으로 확보하며 안정적인 성장 기반을 마련했다. 특히 엔비디아의 차세대 제품인 HBM3E 인증을 업계 최초로 획득하며 기술력을 입증했다.

삼성전자도 레거시 제품의 샌상량 조절을 진행 중이다. 화성사업장의 레거시 라인 인력을 평택 P3 등으로 재배치하는 등 구조조정을 하고 있다.

아직 삼성전자의 HBM 시장 진입이 지연되는 점은 문제다. 현재 삼성전자의 HBM 매출은 전체 반도체 부문의 15% 수준에 그치고 있으며, 엔비디아 HBM3E 인증도 아직 획득하지 못했다.

이를 만회하기 위해 삼성전자는 48조원 규모의 대규모 투자를 AI 메모리 시설에 집중하기로 했다.

시장조사기관들은 2024년 HBM 수요가 전년 대비 200% 성장할 것으로 전망하고 있다. 2025년에는 HBM 가격이 추가로 5~10% 상승할 것으로 예상되며, DRAM 산업의 14%가 HBM 생산에 투입될 전망이다. HBM의 DRAM 시장 가치 비중은 2025년 30%를 초과할 것으로 예측된다.

한 반도체 업계 관계자는 “중국의 레거시 시장 장악으로 인한 수익성 악화와 AI 반도체의 폭발적 수요는 글로벌 기업들을 첨단 제품으로의 전환으로 내몰고 있다"며 “HBM 시장은 높은 기술 장벽으로 인해 중국 기업들의 진입이 어려워 변화를 선제적으로 포착하고 대응한 기업은 시장 주도권을 확보할 수 있다"고 말했다.

![[지배구조의 지렛대] ⑤ 상법 개정, 균형 찾는 ‘무게추’ 될까](http://www.ekn.kr/mnt/thum/202504/rcv.YNA.20250417.PYH2025041713430001300_T1.jpg)

![[석유시장 동향] 트럼프 관세 전쟁 영향에 연초부터 국내 수요도 급감](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240729.c6425b0d8b6642b79738f2ad891adffa_T1.jpg)

![[EE칼럼] 트럼프의 화석연료 회귀와 한국의 선택](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240401.903d4dceea7f4101b87348a1dda435ac_T1.jpg)

![[신율의 정치 내시경] 개헌의 그림자, 권력의 계산](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20240313.1f247e053b244b5ea6520e18fff3921e_T1.jpg)

![[데스크칼럼] 한덕수 대행체제의 ‘모순’](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250413.5a8a72bf4b904d66836447e4c1f5717b_T1.jpg)

![[기자의 눈] 상지건설 광풍이 보여준 대선 테마주의 민낯](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250416.670e5588acae4d39890868e17249d1b4_T1.jpg)